Türkiye de geçmişte yaşadığımız ekonomik krizlere döviz sorunu neden oldu. Bugün dış borçları çevirmekte zorlanıyoruz. Temerrüt riski yüksek. Seçimi zar-zor çıkardık. Çünkü ülke riski yüksek ve faiz dışında en az 5 yüzdelik puanda İflas sigorta risk pirimi (CDS) ödüyoruz. Kur artışından kaynaklanan yüksek enflasyon yaşıyoruz. Dahası kuru tutmak için kur korumalı mevduat uygulamasında; faiz farkı bütçeye yük getirdi, seçim öncesi prim uygulaması da Merkez bankasına yük getirdi.

Türkiye de geçmişte yaşadığımız ekonomik krizlere döviz sorunu neden oldu. Bugün dış borçları çevirmekte zorlanıyoruz. Temerrüt riski yüksek. Seçimi zar-zor çıkardık. Çünkü ülke riski yüksek ve faiz dışında en az 5 yüzdelik puanda İflas sigorta risk pirimi (CDS) ödüyoruz. Kur artışından kaynaklanan yüksek enflasyon yaşıyoruz. Dahası kuru tutmak için kur korumalı mevduat uygulamasında; faiz farkı bütçeye yük getirdi, seçim öncesi prim uygulaması da Merkez bankasına yük getirdi.

Bu tuzaktan kurtulmanın tek yolu kaldı, yabancı sermaye girişi. Demokratik ve hukuki altyapı ve yatırım ortamı olmadığı için girecek yabancı sermaye de doğrudan yabancı yatırım sermayesi değil, sıcak paradır. Ulusular arası fonlar, bir kısım kaynağı riskli yatırımlara ayırmıştır.

Bank of America Türkiye’de yatırım yapmak için, doların 25 TL ve faizin yüzde 40 olması gerektiğini açıkladı.

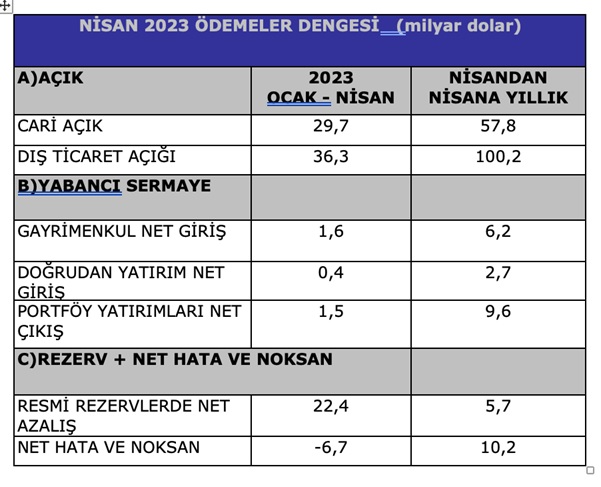

Sıcak para da elbette getirdiğinden fazlasını götürmek ister. Mesele Sıcak paraya muhtaç duruma düşmüş olmamızdır. Sıcak paraya ne kadar muhtaç olduğumuzu, yıllık 57,8 milyar dolara ulaşan cari açığımız ve bir yıl içinde ödememiz gereken 205 milyar dolar dış borç stoku daha net gösteriyor. Dahası yabancı yatırım sermayesi gelmiyor. Portföy yatırımları da çıkıyor. (Aşağıdaki tablo)

Kaynak: Merkez Bankası

Not: Net hata ve noksanda, eksiler çıkış, artılar giriş olduğunu gösterir.

Aslında ben TL kriz ile birlikte bu günkü sorunları yaşayacağımızı sık sık yazdım. Hatta bana göre bir yıl önce İMF’ ile anlaşma yapmış olsaydık, bu günkü sorunları yaşamazdık. Çünkü doğrudan yabancı yatırım sermayesi İMF’nin ağzına bakıyor. İMF Türkiye için çıpa olurdu. Ama Uzun süre İMF’ politikalarını uygulamak gerekmezdi.

Mehmet Şimşek’in Hazine ve Maliye Bakanı olarak atanmasının gerekçesi de, sıcak para getirmektir. Çünkü yabancı finansal sermaye, ortadoks politikalar ister.

Ekonomi yönetimi, ilgili bakanlar, Merkez Bankası ve BDDK gibi kurumlardan oluşur. Ekonomi yönetiminde koordinasyon olmaz ise, istikrar politikaları oluşturulamaz. BDDK’nın başına düşük faizi savunan eski Merkez bankası tayin edildi. Demek ki ilk günden uyum sorunu ortaya çıktı. Bu durumu sıcak para herkesten daha iyi analiz eder.

Dahası faiz artışında geç kalındı. Nedeni yabancı sermayenin beklediği kur artışını sağlamak olabilir. Ama o zamanda kur artışı ile enflasyonla mücadele zorlaştı.

Faiz artışının da kademeli olacağı anlaşılıyor. Uygulama ilk olarak MB faizinin önce yüzde 20 yüzde 25’ seviyesine çıkarılması, faiz artış beklentisinin yaratılması ve sonra reel faiz düzeyine çıkarılması şeklinde olabilir.

Bankaların elindeki Hazine kağıtlarında ortalama faiz (iskonto oranı) yüzde 15’ tir. Faiz artınca menkul kağıtların değeri düşecek ve bankalar zarar yazacaktır. Faizler düşük iken bankalar bu kağıtları teminat olarak MB’na verip, yüzde 8,5’ten fon sağlıyordu. Faiz artınca bunu da yapamayacaklar. Zarar yazacaklar. Ancak banka karları yüksek olduğu için, karları azalacak ve bu azalma bankaları riske sokmayacaktır.

Yine bankaların döviz pozisyon açığı olmadığı için kur artışları da bankaları zora sokmaz. Pozisyon açığı özel sektörü zora sokacaktır. Bu durumda Bankaların dönmeyen kredileri artabilir.

Öte yandan, bu günkü kısa vadeli döviz sorununun çözümü ile birlikte faiz politikası, ve arkasından orta ve uzun vadeli istikrar politikalarını birlikte programlamak gerekir. Bu da iktisatçıların işidir. Bunun içindir ki ABD başkanları hep Nobel ödülü alan akademisyen iktisatçıları seçmiştir.

Bizde ise istikrar anlayışı farklı; kısa vadeli dış kaynak bulabilmek için finansçılar görevlendirildi, sonra onlara BDDK başkanı örneğinde olduğu gibi kayyum atandı. Politika alanları daraltıldı.

Finansçılar kendi alanlarında uzman olabilir ve fakat akademisyen iktisatçılar kadar ekonomiye çok yönlü bakamazlar. Ak parti içinde yetkin akademisyen iktisatçılar da var.

Kaldı ki yeni gelenlerin karar alanı daraltılırsa, ya giderler veya istenen başarıyı sağlayamazlar.

Özetle; bu şartlarda bu günkü ekonomik krizden çıkış umudumuz gün geçtikçe zayıflıyor.