Merkez Bankası bu defa piyasa ile inatlaşmadı. 10,25 olan gösterge faiz oranını , iç ve dış piyasaların beklentileri doğrultusunda yüzde 15 ‘e çıkardı.

Merkez Bankası bu defa piyasa ile inatlaşmadı. 10,25 olan gösterge faiz oranını , iç ve dış piyasaların beklentileri doğrultusunda yüzde 15 ‘e çıkardı.

Daha da önemli olan Merkez Bankası bankalara para verirken , güne göre değişen ve belirsizliğe ve kırılganlığa neden olan , gecelik ve geç likidite faiz oranları yerine ‘’Tüm fonlamanın temel politika aracı olan bir hafta vadeli repo faiz oranı üzerinden yapılmasına ‘’ karar verdi.

Öncesinde gösterge faizi 10,25 iken Merkez Bankasının bankaları ortalama fonlama maliyeti 14,64 idi.

MB , bankaları fonlama faizi olarak , tek faiz , yalnızca gösterge faiz uygulamasına gerekçe olarak ; ‘’Covid-19 vakaları nedeniyle önümüzdeki dönemde küresel ekonomiye ilişkin belirsizliklerin artması ve döviz kuru oynaklığı ‘’ gösterdi. Ayrıca Kasım ayında enflasyonun artacağı ve bu nedenle enflasyonu düşürme gereğini de vurguladı.

Aslında Türkiye’nin en önemli ekonomik sorunu kurların aşırı oynak olmasıdır. Bunun nedeni de, Türkiye şartlarına uygun olmayan dalgalı kur politikasıdır.

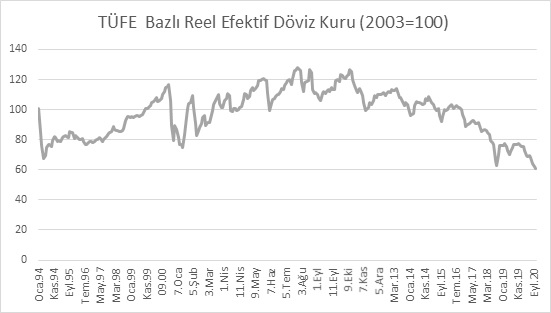

2001 yılından sonra İMF’ programı gereği uygulanan dalgalı kur politikası Bizi Dünyanın en kırılgan ekonomisi yaptı. Aşağıdaki grafikten görüleceği üzere , 2003-2013 arasında Kur yüksek TL düşük , 2014-2016 arasında kur 100 dolayında yani dengede , 2017 den bu güne kadar Kur değerli TL düşük değerdedir.

Dün itibariyle TL yüzde 40 oranında daha düşük değerdedir. Eğer Riskleri de katarsak , kurun dengede olması için bir doların beş lira olması gerekiyor.

2003 -2013 arasındaki yıllarda TL’ nin aşırı değer kazanmasının nedeni cari açıktan daha fazla yabancı sermaye girmesi ve döviz arzının artmasıydı. Bu nedenle o dönemde üretimde ithal girdi oranı arttı.

Gerçekte dalgalı kur , teorik olarak kurları otomatik dengeye getirir. Ancak Türkiye de piyasa yapısı , dolarizasyon, sermaye hareketleri , faiz oranları kurları etkiliyor ve kırılganlığı artırıyor.

Merkez Bankası faizleri artırması kurları geçici olarak tutar. Türkiye’nin riskleri devam ettiği sürece , sorunun çözümü için dalgalı kur politikasını değiştirmek gerekir. Bu günkü konjonktürde belirli bir geçiş dönemi içinde , yarı sabit kur rejimine geçmek gerekir

Siyasi iktidarın popülist politikası da , faiz ve kur dengesini bozuyor. Söz gelimi Kamu Bankaları enflasyonun altında yüzde 6,4 sabit faizle konut kredisi verdi. Şimdi bankalar kendileri yüzde 15’ten MB’ dan fon alacaklar. Aradaki fark zarar yazacak. Bu şartlarda bankaların tek çıkış yolu bundan sonra verdikleri diğer kredi faizlerini artırmak olacaktır.

Aslında bunu da yapıyorlardı. Söz gelimi dün itibariyle , ortalama Mevduat faizi yüzde 11,70 idi. Buna karşılık ihtiyaç kredisi faizi yüzde 20,32 ve Tüketici kredisi faizi yüzde 19,15 idi. Yani Bankalar mevduata TÜFE’ nin altında mevduat faizi veriyor , bunun iki katı faizle de tüketiciye kredi satıyorlardı.

Bu gün iki sorunu birden yaşıyoruz. Pandemi ve Popülist politikaların getirdiği maliyetler.