Son yıllarda ekonomik istikrar için en büyük sorun , kur sorunudur. Kur riski Türkiye’nin bir numaralı ekonomik istikrar sorunu haline gelmiştir. Üretimde ithal girdi oranı yüksek olduğu için kur artışları enflasyona yansıyor. İthalat maliyeti ve ithalatın finansman maliyeti arttığı için de üretim aksıyor ve büyüme düşüyor.

Son yıllarda ekonomik istikrar için en büyük sorun , kur sorunudur. Kur riski Türkiye’nin bir numaralı ekonomik istikrar sorunu haline gelmiştir. Üretimde ithal girdi oranı yüksek olduğu için kur artışları enflasyona yansıyor. İthalat maliyeti ve ithalatın finansman maliyeti arttığı için de üretim aksıyor ve büyüme düşüyor.

Kısa dönmede kur artışını frenlemek , orta ve uzun dönemde de , Dalgalı kur politikasını değiştirerek , yarı sabit kur rejimine dönmemiz gerekiyor.

Kısa dönemde döviz kurlarını nasıl kontrol edebiliriz ?

1. Merkez Bankası TL arzını daraltırsa, zaten mevcut olan durgunluk daha da artar.

2. Merkez Bankası , Döviz satarak , kur artışını önlemeye çalışırsa , rezervleri yetersizdir. Son rezerv durumuna göre, Resmi rezervler 79,9 milyar dolardır. Buna karşılık kısa vadeli yükümlülükleri (döviz kredileri , Türev işlemleri ve Şarta bağlı karşılıklar ) 118,5 milyar dolardır. Merkez Bankası bu borçlarını sürdürebilir , borçları artar veya azalır, ama hem faiz ödüyor hem de sürdürmeme riski de var. Sonuçta bu gün itibariyle , merkez bankasının yükümlülükleri 128,5 milyar dolar ile Rezervleri 79,7 milyar dolar arasında eksi 48,8 milyar dolar fark çıkıyor.

3. Üçüncü aracı , faiz’dir.

Bu gün Merkez Bankası Para Kurulu saat 14.00 te , MB gösterge faiz oranlarını açıklayacak. Bu defaki faiz kararı , ekonomik istikrar açısından önceki kararlardan daha önemlidir. Bunun için herkes faiz kararına kilitlendi.

Aslında Merkez Bankası , faiz artırırsa , hem kendi fonlama maliyetini hem de piyasa faizlerini, tescil etmiş olacaktır. Zaten Bu günkü şartlarda istikrar için MB’ nın elinde faiz artışından başka araç kalmıyor.

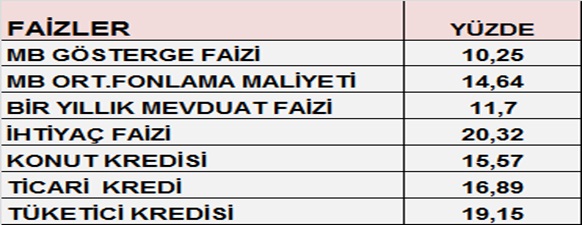

MB dolaylı yoldan , geç likidite ve gecelik faizleri kullanarak MB ‘nın bankaları ortalama fonlama maliyetini yüzde 14,64’ e çıkardı. Merkez bankasının faizleri dolaylı yoldan artırması belirsizlik yaratıyor. Bankalar yarın için gecelik faizlerden mi ; geç likidite penceresinden mi para alacaklarını bilmiyorlar. Belirsizlik ortaya çıkıyor.

Belirsizlik olunca , Bankalar MB gösterge faizini işlerine geldiği gibi kullanıyor. Söz gelimi bir yıllık mevduata yüzde 11,70 faiz veriyorlar. Bu günkü Enflasyona göre mevduat sahibi eksi reel faiz almış oluyor ve parası eridiği için TL ‘ den kaçıyor.

Faizler arasında yüzde yüz fark varsa, bu ekonomide istikrar sorunu olduğunu gösterir. Aşağıdaki tablodaki veriler MB ortalama faiz istatistiklerinden alınmıştır. Dikkat çeken faizler :

Bir yıllık Mevduat faizi yüzde 11,7 iken İhtiyaç kredisi faizi yüzde 20,32 ‘dir. Nerdeyse yüzde 100 fark var. Bankalar halkın mevduatına verdiği faizin iki katı kadar aynı halktan kredi faizi alıyor. Bunun nedeni MB beceriksizliği ve iktidarın uyguladığı günübirlik politikalardır.

Merkez Bankasının Gösterge faizini ne yapması gerekiyor ?

Bir ekonomide yüzde 10’dan daha yüksek enflasyon varsa , nominal faizler bir anlam ifade etmez. Reel faiz konuşmak gerekir. Beklenen enflasyon yüzde 13 ‘tür. Demek ki faizler daha yüksek olmalıdır.

Yetmedi , Türkiye’ tahvillerinin uluslar arası piyasalarda iflas risk pirimi 400 baz puandır. Demek ki 4 puanda risk unsuru olarak ilave etmek gerekir.

NOT: Dünkü yazıda Montrö Anlaşması sehven Mondros Anlaşması diye çıkmıştır.